智通财经APP讯,深圳高速公路股份发布公告,深圳高速公路集团股份有限公司(“本公司”)股东大会已向董事会授予发行债券类融资工具的一般性授权。根据中国银行间市场交易商协会向本公司签发的《接受注册通知书》(中市协注2025SCP26号),本公司于2025年4月15日发行2025年度第一期超短期融资券(“本期超短融”),发行规模为人民币15亿元,期限270天,募集资金拟全部用于偿还本公司存量债务,发行对象为全国银行间债券市场的机构投资者(国家法律、法规禁止购买者除外),由主承销商组织承销团,采用集中簿记建档方式按面值公开发行。本期超短融发行的主承销商兼簿记管理人为中信银行股份有限公司,联席主承销商为兴业银行股份有限公司。本期超短融于2025年4月15日完成发行,4月16日缴款,并于2025年4月17日在银行间债券市场上市流通。

声明:本网转发此文,旨在为读者提供更多资讯信息,所渉内容不构成投资、建议消费。文章内容如有疑问,请与有关方核实,文章观点非本网站观点,仅供读者参考。

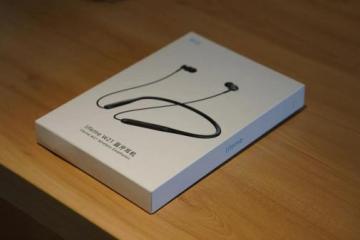

lifeme魅蓝G1游戏耳机降价,到手109元

lifeme魅蓝G1游戏耳机降价,到手109元

感谢IT之家网友华南吴彦祖的线索投递!,lifeme魅蓝G1游戏...

增强战队管理,《战地2042》游戏第五赛季“新黎

增强战队管理,《战地2042》游戏第五赛季“新黎

,游戏工作室DICE今天公布将于6月7日推出《战地2042》游戏...

21世纪经济报道特刊丨新能源迎来“大变局”时代

21世纪经济报道特刊丨新能源迎来“大变局”时代

2023年5月24日至26日,SNEC第十六届国际太阳能光伏与智...

信美相互人寿已实现累计盈利以轻资产模式布局康养

信美相互人寿已实现累计盈利以轻资产模式布局康养

5月26日,信美人寿相互保险社召开六周年发布会,并正式发布“信·...

2022年上半年产能利用率骤降济人药业:产能波动

2022年上半年产能利用率骤降济人药业:产能波动

手握独家专利品种疏风解毒胶囊这一核心产品,安徽济人药业股份有限公...

双元科技29日申购:核心部件自研自产替代进口近三

双元科技29日申购:核心部件自研自产替代进口近三

今日,浙江双元科技股份有限公司首次公开发行股票并在科创板上市网上...